Foto: © photoschmidt / Fotolia

Die Deutschen lieben ihre Lebensversicherung. Laut dem Gesamtverband der Deutschen Versicherungswirtschaft e. V. (GDV) gab es, Stand 2018, mehr aktive Verträge als Einwohner in Deutschland, nämlich 88,3 Mio Stück! Sie sind nunmal sehr konservative Sparer und dazu passt das Produkt LV vermeintlich am besten zu ihnen. So viele Menschen können sich doch nicht irren, oder? Oh doch! Mit einer Kapitallebensversicherung sparen Sie nicht, sondern Sie verbrennen regelrecht Ihr Geld.

Acht Gründe, warum eine Kapitallebensversicherung keine gute Geldanlage ist

Lange Zeit beliebt, oft totgesagt und dennoch immer noch angeboten: Die Lebensversicherung. In Form der Kapitallebensversicherung, welche einen Todesfallschutz mit einer lukrativen Geldanlage verbinden soll, ist sie immer noch ein häufig gewähltes Geldanlageinstrument. Die Vorteile liegen auf der Hand: Todesfallschutz plus Sparen gleich sichere Geldanlage. Jedoch ist die Frage: Ist dem wirklich so?

1. Kapitalbindende Geldanlage

Eine Lebensversicherung bindet Sie oft Jahre bis Jahrzehnte. Während man z.B. bei einem Fondsparplan Raten aussetzen und Anteile jederzeit verkaufen kann, sind Sie mit der Lebensversicherung festgelegt. Zwar kann man im Einzelfall durchaus Änderungen vornehmen, aber nur gegen horrende Gebühren. Wer beispielsweise in den ersten Jahren die Anlage gänzlich beenden und auszahlen möchte, geht womöglich (fast) leer aus. Der Grund führt uns zu Punkt…

2. Hohe Provisionen

Bei einer Lebensversicherung ist es nicht unüblich, dass mehr als fünf Prozent der Anlagesumme als Provision ausgezahlt werden. Besonders ungünstig: Diese werden größtenteils mit den ersten Raten verrechnet, sodass langfristig gesehen erst nach 1-3 Jahren mit dem „sparen und anlegen“ wirklich begonnen wird! Das schmälert den Zinseszinseffekt enorm.

3. Hohe Kosten

Neben den Provisionen fallen auch hohe Verwaltungsgebühren an. Kostet ein ETF beispielsweise 0,25% der Anlagesumme an Gebühren, sind bei einer Lebensversicherung 1-5% nicht unüblich.

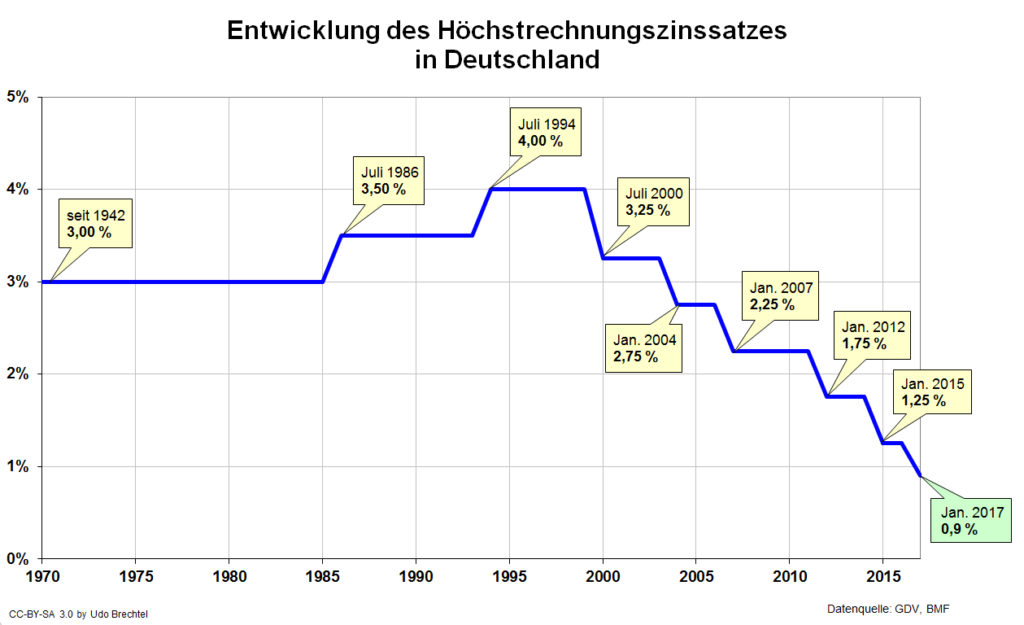

4. Null Zins in der Nullzinsphase

Lebensversicherungen sind gesetzlich verpflichtet, einen Großteil der anzulegenden Gelder in festverzinsliche Wertpapiere zu investieren, wie z.B. Bundesanleihen. Da diese gerade in den letzten Jahren keine oder kaum Zinsen erwirtschaften, geht man als Anleger entsprechend leer aus. Zwar gibt es einen Garantiezins, doch…

5. Irreführende Versprechen

….ist dieser zur Zeit nahe 0% und zudem nur auf den sogenannten Sparanteil bezogen. Dies ist jener Anteil der monatlichen Rate, der übrig bleibt, wenn man von dieser alle Provisionen, Gebühren und die Kosten für den Todesfallschutz (oft in der Lebensversicherung inkludiert) abgezogen hat. Als Faustregel kann man sagen, dass der Sparanteil 85% der monatlichen Rate beträgt. So wird aus einem sowieso schon kleinen Garantiezins schnell ein Minuszins auf die gesamte Summe gesehen.

6. Weniger steuerfrei als gedacht

Die Hälfte der Kapitalerträge muss versteuert werden. Dies ist gerade bei einer langanhaltenden Niedrigzinsphase besonders bitter. Ausnahmen bestehen für Bestandspolicen, die vor dem 1.1.2005 abgeschlossen wurden.

7. Koppelung kostet Leistung

Eine Kapitallebensversicherung soll einen Todesfallschutz mit einer Geldanlage (z.B. als Vorsorge fürs Alter) kombinieren. Der Grundgedanke ist zwar an sich gut, doch gibt es oft für Sie als Kunde bessere Konditionen, wenn Sie dies in getrennten Verträgen bzw. Versicherungen regeln.

8. Im Fall der Fälle: Gar kein Geld

Haben Sie beispielsweise Ihr Geld in einen Immobilien- oder Aktienfonds angelegt, gehören die Anteile ihnen. Zwar kann die Fondsgesellschaft pleitegehen, doch sind Ihre Fondsanteile als sogenanntes Sondervermögen geschützt. Die Fondgesellschaft ist „nur“ Verwalter, nicht „Eigentümer“ der Gelder. Anders sieht es bei einer Lebensversicherung aus: Hier – salopp formuliert – verspricht Ihnen das Unternehmen, mit dem Geld gut umzugehen und nach Ablauf des Vertrages eine entsprechende Auszahlung zu tätigen (wenn Sie so wollen: Es hat bei Ihnen „Schulden“, weil es sich von Ihnen Geld geliehen hat und dieses nach Vertragslaufzeit zurückzahlen muss – und für das Recht, dass das Unternehmen bei Ihnen Schulden macht, kassiert es Gebühren und Abschlussgebühren). Geht die Versicherung nun Pleite, hat zwar der Gesetzgeber mit Ausfallregelungen vorgesorgt (und auch die Versicherer haben ein eigenes Schutznetz aufgebaut, genannt „Protektor“). Doch der § 314 VAG Zahlungsverbot – Herabsetzung von Leistungen besagt, dass der Gesetzgeber im „Notfall“ die Auszahlung ganz oder teilweise stoppen kann, um den Versicherer vor einer Schieflage (z.B. Insolvenz) zu retten. Sie als Anleger gehen dann leer aus.

Fazit:

Eine Kapitallebensversicherung ist gerade in Zeiten des Niedrigzinses keine gute Geldanlage. Sie erhalten am Ende der Laufzeit WENIGER Geld, als Sie eingezahlt haben. Da sind Sie sogar besser dran, wenn Sie Ihr Geld unter’s Kopfkissen legen!

Sie suchen echte Alternativen zur Lebensversicherung? Die finden Sie hier in der Kategorie Langfristige Geldanlagen >>>>