Wie lege ich mein Geld in Zeiten von Nullzins mittel- oder langfristig sinnvoll an?

Gibt es eine echte Alternative zur Kapitallebensversicherung, Bundesanleihen oder dem Bausparvertrag?

Ja, den ETF-Sparplan.

Eine günstigeres und rentableres Produkt gibt es zur Zeit nicht. Um es mit den Worten von „Mutti“ zu formulieren: Er ist alternativlos.

Was ein ETF ist, habe ich an anderer Stelle bereits ausführlich beschrieben.

Was sind die Vorteile?

Ganz klar die Rendite. Ein ETF schwankt zwar mit der Börse hoch und runter, doch langfristig, ab ca. 10 Jahren, ist man damit statistisch gesehen immer ordentlich im Plus gelandet.

Ein Beispiel:

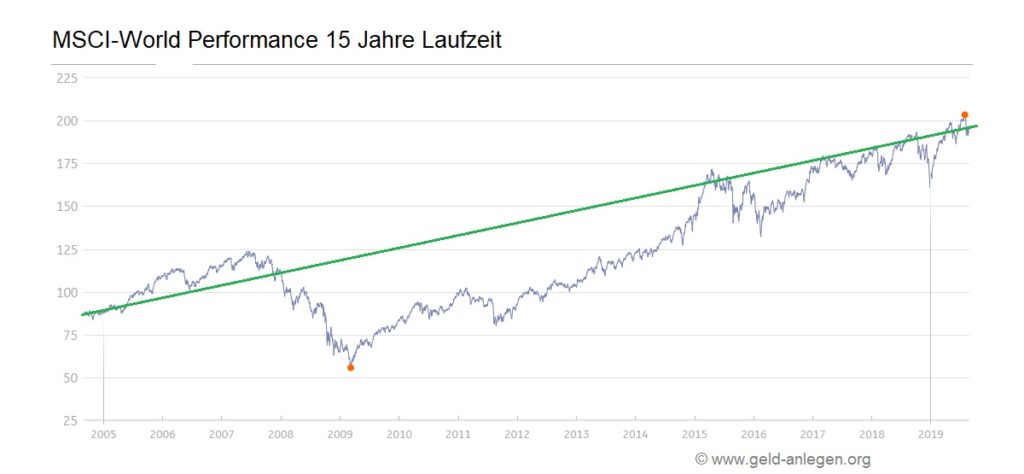

Hätten Sie vor 15 Jahren Geld in einem MSCI-Word ETF angelegt, dann hätte sich der Betrag in diesem Zeitraum verdreifacht!

Möglich wird das durch eine Durchschnittsrendite von 8% und dem Zinseszinseffekt, welcher bei diesem Zeitraum voll zu Buche schlägt.

Ein weitere Vorteil sind die extrem geringen Kosten. Die belaufen sich auf 0-0,5% und fressen somit Ihre Rendite nicht auf, wie es beispielsweise bei der Lebensversicherung oder ähnlichen Produkten der Fall ist.

Es verdient sonst keiner daran mit. Das ist übrigens auch der Grund, weshalb Sie ETFs in der Regel von keinem Bankberater oder Vertreter angeboten bekommen. Die wollen und müssen schließlich Geld verdienen und dicke Provisionen kassieren (welche Sie bezahlen!).

Wie hoch ist das Risiko?

Ein ETF spiegelt den Aktienmarkt wieder und kann schwanken. Ab 10 Jahren Laufzeit sinkt das Risiko statistisch gegen 0, weil die Börsen, trotz aller Krisen und Widerstände, in den letzten Jahren IMMER gestiegen sind.

Gerade der obengenannte MSCI-World beinhaltet über 1600 Aktien von Firmen aus der ganzen Welt, was eine hervorragende Diversifiaktion bedeutet und das Risiko erheblich senkt.

Ich empfehle daher ETFs möglichst lange zu halten, quasi wie eine Lebensversicherung oder einen Bausparvertrag.

Aktien? Oh Gott, da war doch mal was mit Telekom…

Damals, in den 90er Jahren, hat man mit dieser missglückten Aktion viel Schaden angerichtet. Mit einem beliebten Schauspieler und viel Fernsehwerbung hat man kleine Sparer an die Börse bzw. in 1(!) Aktie getrieben.

Dabei ist doch völlig logisch, dass wenn man alle Eier in einen Korb legt und dieser Korb herunterfällt, der Verlust maximal ausfällt. Beim Sturz der T-Aktie haben viele Menschen ihr Geld und damit das Vertrauen in den Aktienmarkt verloren, was durchaus verständlich ist.

Bei einem ETF ist Ihr Geld, wie oben bereits erwähnt, auf über 1600 Aktien in über 23 Ländern verteilt. Sinkt eine Aktie, steigt dafür eine andere usw. Insgesamt kannten alle wichtigen Indizes die letzen Jahrzehnte nur eine Richtung: nach oben!

Bild Quelle: Eigene Darstellung

Die Grafik zeigt die Performance des MSCI-World der letzten 15 Jahre. Selbst wenn Sie zum ungünstigsten Zeitpunkt, vor der Finanzkrise 2008, Ihr Geld in den MSCI-World investiert hätten, hätte sich Ihr Geld mittlerweile mehr als verdoppelt. Das disziplinierte Halten und Besparen zahlt sich hier definitiv aus!

Kann ich im Notfall an mein Geld?

Ja, Sie können jederzeit an Ihr Geld. Das ist das Gute daran. Da Sie mit niemandem einen Vertag abschließen, an den Sie gebunden sind, sind Sie mehr als flexibel. Sie können jederzeit Ihre Einzahlungen stoppen oder pausieren, Sie können nach belieben Sondereinzahlungen vornehmen, Sie können die Sparraten erhöhen oder senken, ganz wie Sie Lust haben und wie es gerade zu Ihrer Lebenssituation passt. Trotzdem empfehle ich, einen ETF möglichst lange zu halten. Je länger, desto besser!

Wie steht es um die Sicherheit?

ETFs gelten als Sondervermögen. Damit sind Sie sehr gut vom Gesetzgebener geschützt, denn selbst im schlimmsten Fall, der Insolvenz Ihrer Bank/ihres Emittenten, bleibt Ihr Vermögen ausschließlich Ihnen, und zwar egal in welcher Höhe.

Ab welchen Betrag kann ich loslegen?

Viele Depot-Anbieter bieten Sparpläne bereits ab 25,-Euro/Monat an. Schauen Sie bei Ihrer Hausbank, ob die Ihnen ein kostenloses Depot anbietet. Zahlen Sie nicht dafür! Depot-Gebühren schmälern nur unnötig Ihre Rendite.

Wenn Ihre Hausbank das nicht im Programm hat, kann ich Ihnen 2 Anbieter empfehlen.

1. Die comdirect* – dort bekommen Sie ein Depot 3 Jahre lang gratis. Bei der Ausführung eines Sparplans beibt das Depot auch darüber hinaus kostenlos!

Hier zeige ich Ihnen Schritt für Schritt, wie Sie bei der comdirect einen Sparplan einrichten >>>>