Einsteigerfreundlicher Leitfaden mit Chart

Einleitung

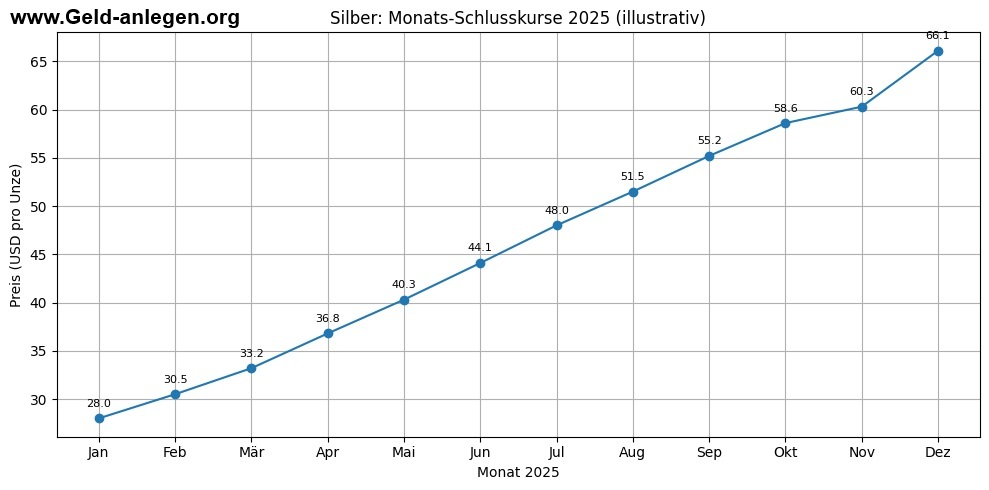

Silber erlebt 2025 eines der stärksten Jahre der letzten Jahrzehnte. In diesem Artikel erkläre ich leicht verständlich, warum der Silberpreis so stark gestiegen ist, wofür Silber gebraucht wird und wie Anfänger sinnvoll in Silber investieren können. Das eingebettete Chart zeigt die monatliche Preisentwicklung 2025 (illustrative Monats-Schlusskurse in USD pro Unze) — so siehst du den Verlauf auf einen Blick.

Der Silberpreis hat sich 2025 verdoppelt. Bild: Eigene Darstellung

Was zeigt das Chart?

Das Chart oben stellt die Monats-Schlusskurse von Januar bis Dezember 2025 dar (Werte in USD pro Unze). Du siehst:

- Einen klaren Aufwärtstrend: der Preis steigt im Verlauf des Jahres deutlich an.

- Kleine Zwischenbewegungen, aber insgesamt eine starke Rallye gegen Jahresende.

- Zahlen über den Punkten zeigen die ungefähren Monatswerte, damit du die Größenordnung direkt ablesen kannst.

Kurze Erklärung für Anfänger: „Monats-Schlusskurs“ heißt, das ist der Preis am Ende eines jeden Monats — also ein einfacher Weg, um zu sehen, wie sich der Preis über die Monate verändert hat.

1. Warum ist Silber 2025 stark gestiegen? — Die wichtigsten Gründe einfach erklärt

Hier die fünf Hauptgründe in einfachen Worten:

1) Mehr Nachfrage aus der Industrie

Silber ist nicht nur ein Schmuck- oder Anlage-Metal — es hat viele technische Anwendungen. Besonders wichtig ist die Nachfrage aus:

- Solarzellen: Silber wird in kleinen Mengen in Photovoltaik-Modulen eingesetzt und wird gebraucht, wenn viele Solarmodule gebaut werden.

- Elektronik & Kommunikation: In Steckern, Kontakten und feinen Leitbahnen, weil Silber sehr gut Strom leitet.

- E-Mobilität: Elektroautos brauchen ebenfalls Silber in bestimmten Bauteilen.

Wenn Industrie und „grüne Technologien“ wachsen, steigt die Nachfrage nach Silber.

2) Anleger und ETFs kaufen Silber

Es gibt Fonds (ETFs), die physisches Silber halten. Wenn viele Anleger in solche Fonds investieren, wird das physische Silber aus Lagerhäusern entnommen — das verknappt das Angebot kurz- bis mittelfristig und treibt Preise nach oben.

3) Angebot steigt nicht schnell genug

Neue Silberminen zu bauen dauert Jahre. Wenn die Nachfrage plötzlich stärker steigt, kann die Minenproduktion nicht sofort nachziehen. Außerdem ist Recycling begrenzt. Das führt zu Engpässen.

4) Makroökonomische Unsicherheit

Wenn Inflationsängste oder Sorgen um Banken/Finanzmärkte bestehen, suchen manche Anleger Sicherheit in Edelmetallen. Silber profitiert davon — allerdings stärker schwankend als Gold.

5) Spekulation und Momentum

Wenn Medien und Trader viel über steigende Preise sprechen, folgen weitere Anleger (Momentum). Das kann den Preisanstieg kurzfristig verstärken — und ebenso zu starken Korrekturen führen, wenn die Stimmung dreht.

2. Wofür wird Silber konkret verwendet? — Ganz praktisch

- Photovoltaik (Solar): Leiterbahnen auf Solarzellen.

- Elektronik: Kontakte, Lötstellen, Leiterbahnen.

- Medizin: Antimikrobielle Oberflächen und bestimmte medizinische Geräte.

- Schmuck & Besteck: Traditionelle Anwendungen.

- Anlage: Münzen, Barren, ETFs, physische Lagerung.

Das heißt: Silber ist ein „Dual-Use“-Metall — sowohl für Industrie als auch als Anlage interessant.

3. Ist Silber für Anfänger geeignet? — Chancen & Risiken einfach erklärt

Chancen

- Günstiger Einstieg als Gold (einfacher, kleinere Einheiten kaufbar).

- Diversifikation: Silber kann helfen, ein Portfolio breiter aufzustellen.

- Langfristiger Bedarf durch Solar & Elektronik könnte weitere Nachfrage bringen.

Risiken

- Hohe Volatilität: Silber bewegt sich stärker als Gold. Große Schwankungen können dein Investment schnell kleiner oder größer machen.

- Prämien & Lagerkosten: Beim Kauf von physischen Münzen/Barren zahlst du Aufschläge (Prämien). Für Lagerung können Kosten anfallen.

- Spekulative Blasen: Wenn viele kurzfristig einsteigen, kann der Preis genauso schnell wieder fallen.

Einsteigerregel (Faustformel)

Eine Münze mit viel Potenzial! Bild: Eigene Darstellung

Viele Finanzberater empfehlen, nur einen kleinen Anteil (z. B. 1–5 %) des Gesamtportfolios in Edelmetalle zu halten — also nicht „alles auf Silber setzen“.

4. Wie kannst du als Anfänger Silber kaufen? — Konkrete Wege, leicht erklärt

- Physische Münzen oder Barren

- Vorteil: Du besitzt das Metall direkt.

- Nachteil: Beim Kauf Aufschlag, Lagerung nötig, ggf. Verkauf mit Spread.

- Physisch besicherte ETFs / ETCs

- Vorteil: Handelbar wie Aktien, keine eigene Lagerung nötig.

- Nachteil: Managementgebühren, ETF-Flows beeinflussen Preis kurzfristig.

- Mining-Aktien

- Vorteil: Hebel an Metallpreis (Aktien können stärker steigen).

- Nachteil: Firmenrisiken (Management, Produktion, Umweltprobleme).

- Zertifikate / Futures (nur für Fortgeschrittene)

- Vorteil: Hebel & Flexibilität.

- Nachteil: Komplex, riskant, nicht für Anfänger empfohlen.

5. Praktische Tipps vor dem Kauf (Checkliste)

- Überlege dein Ziel: Kurzfristig spekulieren oder langfristig absichern?

- Entscheide die Form: physisch vs. ETF vs. Aktie.

- Rechne Nebenkosten mit: Prämien, Lagerung, Gebühren.

- Teile deinen Kauf auf (z. B. monatlich) statt „alles auf einmal“ (Cost-Averaging).

- Behalte Steuern und Meldepflichten im Blick (z. B. beim Verkauf von physischen Edelmetallen).

- Setze nur einen Betrag ein, dessen Schwankungen du aushältst.

6. Beispiel: Ein einfacher Startplan für Einsteiger

- Schritt 1: Lege fest, wie viel deines Gesamtvermögens du in Edelmetalle willst (z. B. 2 %).

- Schritt 2: Wähle die Form — für Anfänger oft sinnvoll: ein physisch besicherter ETF + eine kleine Menge physische Münzen als „Notfall-Reserve“.

- Schritt 3: Kaufe in zwei bis vier Tranchen über mehrere Wochen/Monate, um Timing-Risiko zu reduzieren.

- Schritt 4: Lege ein Ziel und einen Plan fest: z. B. „Bei +40 % Gewinn verkaufe ich 50 % der Position“ oder „Langfrist halten für 5+ Jahre“.

7. Häufige Anfängerfragen (Kurz beantwortet)

Muss ich Silber physisch lagern?

Nein — ETFs bieten physische Abbildung ohne eigene Lagerung. Physische Silberkäufe erfordern aber Lagerung (zu Hause oder im Schließfach).

Ist Silber besser als Gold?

Nicht unbedingt. Silber ist volatiler und hat stärkere industrielle Nutzung. Gold gilt oft als sicherer „Wertaufbewahrer“. Viele Anleger halten beides.

Wann ist der beste Zeitpunkt zum Kaufen?

Niemand kann den perfekten Zeitpunkt vorhersagen. Daher sind regelmäßige kleine Käufe (Sparplan / Cost-Averaging) für Anfänger oft sinnvoll.

Schlusswort

Silber 2025 zeigt, wie stark ein Rohstoff steigen kann, wenn industrielle Nachfrage, Anlegerstimmung und Angebotsfaktoren zusammentreffen. Für Anfänger kann Silber eine attraktive Ergänzung zu einem diversifizierten Portfolio sein — solange du die höhere Volatilität, Nebenkosten und dein persönliches Risiko beachtest. Das Chart oben hilft dir, die Entwicklung im Jahresverlauf zu visualisieren; nutze es als Ausgangspunkt, informiere dich weiter und entscheide dann bewusst.