Wir machen uns Gedanken um die Zukunft

In den letzten 4 Teilen haben wir uns intensiv um die Reduzierung unserer Ausgaben gekümmert. Zugegben, manche Vorschläge meinerseits waren etwas konservativ bis spießig. Das war Absicht, denn ich wollte Sie dazu bewegen, über Ihre Finanzen nachzudenken. Wenn Sie nur einen Teil dieser Vorschläge angenommen und umgesetzt haben, dann haben wir doch schon etwas erreicht, oder? Sie sollten jetzt monatlich mehr Geld auf dem Konto haben als vorher, und das bei gleichgebliebenem Lebensstandart. Nur durch Nachdenken und kluges Handeln stehen Ihnen jetzt finanzielle Mittel zur Verfügung, die sie anlegen können.

Bild von stokpic auf Pixabay

Als nächstes sollten wir uns nun Gedanken um die Zukunft machen. Aus eigener Erfahrung weiß ich, dass Pläne, welche über 5 Jahre hinaus gehen, schon Kaffeesatzleserei sein können, denn das Leben spielt leider nicht immer so mit wie man es plant. Trotzdem sollte man gezielt vorgehen und sich nicht beirren lassen.

Legen Sie eine Sparquote fest. Von Ihrem Netto sollten Sie 20% oder mehr monatlich sparen. Wenn Sie noch bei Ihren Eltern wohnen, dann natürlich deutlich mehr!

Eine einfache Vorgehensweise wäre folgende: Das Budget teilen Sie durch 2 und legen die eine Hälfte langfristig als Altersvorsorge und die andere Hälfte mittel- oder kurzfristig für Anschaffungen, die in naher Zukunft anstehen, an. Davon gibt es als junger Mensch in der Regel mehr als genug: Sei es ein Auto, eine Wohnungseinrichtung, der Urlaub oder die Hochzeit. Das kostet alles viel Geld und daher sollten Sie sich jeden Monat diszipliniert welches auf die Seite legen, selbst wenn aktuell nichts ansteht. So vermeiden Sie Schulden und beruhigend ist es obendrein, einen ordentlichen Notgroschen zu besitzen.

Zum Beispiel so:

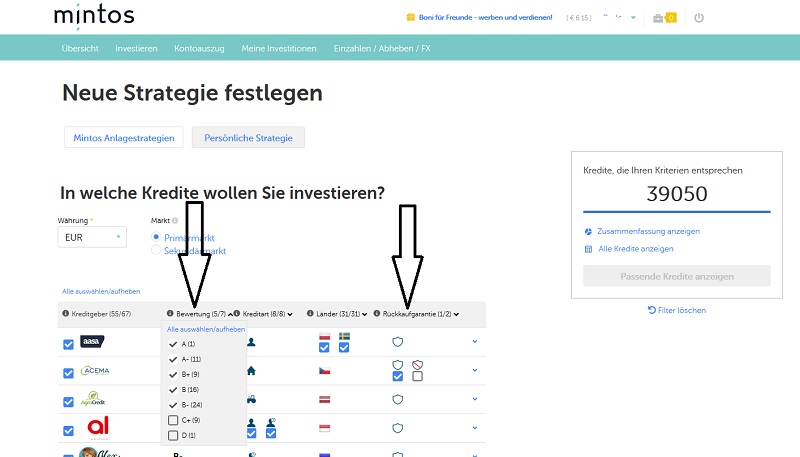

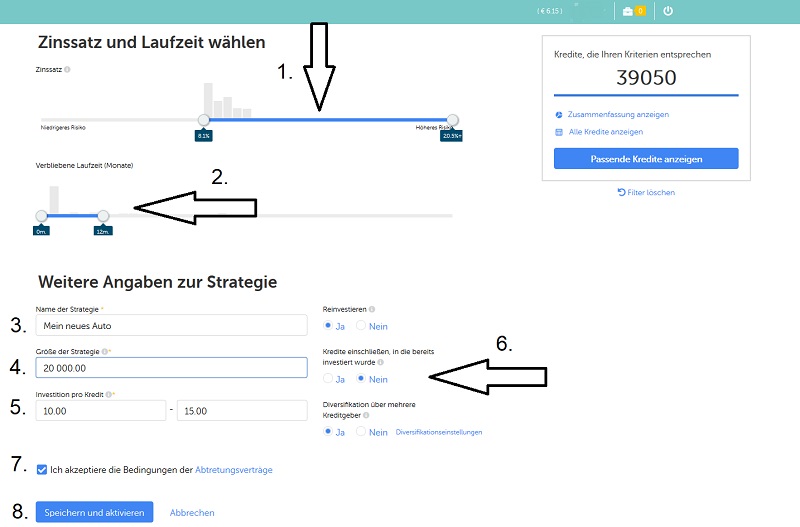

Sie verdienen als Berufsanfänger 1800,- Euro netto, dann legen Sie 10%, also 180,-Euro, monatlich in einem ETF-Sparplan an und weitere 180,-Euro im Monat auf einer Alternative zu einem Tagesgeldkonto, bei der Sie gute Zinsen bekommen, aber trotzdem jederzeit über Ihr Geld verfügen können.

Ihre Rente ist gar nicht sicher!

Wer heutzutage unter 50 und kein Beamter ist, für den sieht es beim Thema Rente sehr schlecht aus. Das Rentenniveau wird bis 2030 auf 43% netto vor Steuern gesenkt. Damit erwartet Sie, bei durchschnittlichem Verdienst, nach heutigem Stand eine Rente, die nicht über Grundsicherungsniveau hinausgeht, egal wie fleißig Sie gearbeitet haben. Lassen Sie sich da bitte nicht von Ihrer Renteninformation, welche Ihnen jedes Jahr zugeschickt wird, täuschen! So schlimm wird es schon nicht sein? Doch! Lassen Sie sich eine Rentenberatung geben. Die deutsche Rentenversicherung bietet das kostenlos an. Danach haben Sie Gewissheit.

Jetzt, wo sie noch jung sind, können Sie die Weichen rechtzeitig stellen. Lassen Sie sich von niemandem zu Riester oder einer Kapitallebensversicherung überreden, denn die kosten nur Geld und bringen nichts.

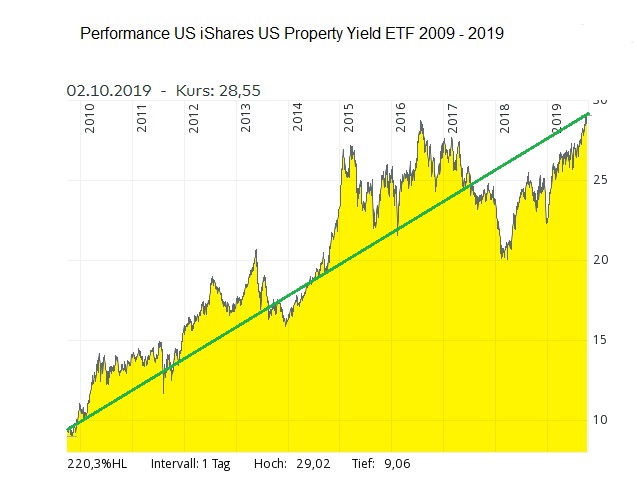

Besparen Sie einen ETF über Jahrzehnte, damit sind Sie wesentlich besser dran.

Eine kleine Beispielrechnung:

Sie sind 25 und zahlen bis zur Rente mit 67 monatlich 180,-Euro in einen ETF-Sparplan ein. Würden Sie das mit eiserner Disziplin durchhalten und die Sparraten nicht verändern, dann hätten Sie, konservative 8% Rendite angenommen, bei Renteneintritt ein Vermögen von über 685000,- Euro. Die lange Zeit, das regelmäßige Sparen und der Zinseszinseffekt machen das möglich. Das schafft keine noch so toll klingende Versicherung. Passen Sie ihre monatlichen Sparraten mit der Zeit an Ihrem Gehalt an, welches in der Regel steigt, und machen Sie zwischendrin auch Einzahlungen außer der Reihe, zB. Prämien oder ein Teil Ihres Weihnachtsgeldes, dann schaffen Sie vermutlich ohne Probleme 1 Million bis zur Rente. Bei den Amerikanern sind so große Depots übrigens eher die Regel als die Ausnahme. Weil der Staat das dort mehr fördert und nicht schlechtredet (wie bei uns), gehen viele Amerikaner mit erheblichem Vermögen in den Ruhestand.

Fazit:

– Legen Sie zunächst Ihre Ziele fest.

– Legen Sie dann eine Sparquote fest.

– Legen Sie das Geld entsprechend der Ziele kurz-/ mittel- oder langfristig an.

– Halten Sie eisern Ihren Plan ein, auch wenn das durch verschiedene Lebensumstände manchmal hart sein kann. Sparen Sie diszipliniert und sichern Sie sich eine Zukunft, in der Sie nicht von Altersarmut bedroht sind.

– Schauen Sie sich ihre Investitionen einmal im Jahr an, überprüfen Sie die Höhe und passen diese ggf. an. Lassen Sie sich von Krisen und Schwankungen an den Finanzmärkten nicht verunsichern, denn durch das monatliche Sparen über viele Jahre nutzen Sie den Cost-Average-Effekt.

Im letzten Teil fassen wir nochmal alles zusammen und philosophieren ein wenig über Geld. Hier geht’s lang >>>